前回は4つの種類の保険金支払いタイミング&目的を整理しました。

(前回ブログ:生命保険種類別”費用対効果”考察 総論」)

今回からはその4つの種類の保険の費用対効果の”測り方”について考えていきたいと思います!

まずは…

費用対効果の定義と意味

定義:

費用:保険料支払総額(トータル保険料) 効果:「保険金」「解約金」(数値)・「安心感」(心情)

意味:

費用(トータル保険料)に対し、どれだけの効果(「保険金」「解約金」の”お得感”または「安心感」)があるかを損得勘定で測るというもの

(関連ブログ:「生命保険選びのポイント ③”費用対効果”が高い商品 」)

死亡保険について

保険金支払いのタイミングと加入目的:

保険金支払いタイミング:亡くなった時

加入目的:自身のお葬式費用・遺族の生活保障・相続・贈与対策

貯蓄(学資資金準備・老後生活費・その他支出準備)

死亡保険は基本的に自分が亡くなった時に親族(第三者)が保険金を受け取る商品ですので親族のために役立てる保険です。

死亡保障をメインとしますが、貯蓄機能があるものもありその機能を活かした使い方もできます。

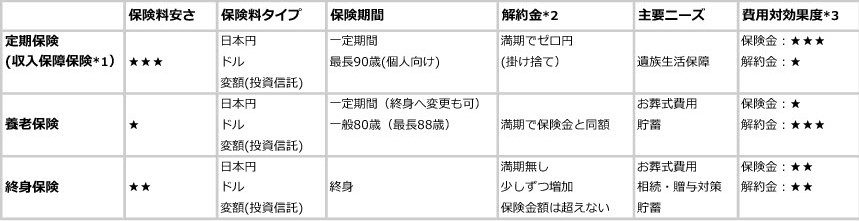

死亡保険商品の種類は大きく分けると次の3種類となります。

*1:収入保障保険は保険金が毎年少しずつ減っていく商品です。保険料タイプは日本円のみ。保険期間は最長80歳まで

*2:変額の場合、養老保険>終身保険>定期保険の順で大きく増える可能性が高い

*3:3つの内の「安心感」は人それぞれの心情により変わるので省略

上記の表から死亡保険の保険金&解約金の費用対効果は次のように整理できます。

保険金について

定期保険:保険料は安く大きな保障が買える

養老保険:保険料は高く小さな保障を買う

終身保険:保険料は養老保険より安く定期保険より高く、定期より小さいが養老よりも大きな保障が買える

解約金について

定期保険:少なく活用機会は少ない

養老保険:大きく保険金以外、貯蓄ニーズの活用の可能性が高い

終身保険:養老保険ほどではないが貯蓄性ニーズの活用が高い

次回からは各死亡保険(定期保険・養老保険・終身保険)の費用対効果の具体的な測り方を説明していきます。